LST 与 LRT 详解 (2025):流动性质押和再质押如何驱动 DeFi

- Three Sigma

- 发布于 2025-07-05 13:50

- 阅读 1197

本文深入探讨了流动性质押代币(LST)和流动性再质押代币(LRT)的概念,解释了它们如何提高权益证明网络的流动性和收益率。LST允许用户在质押代币的同时获得代表质押资产的衍生代币,从而实现交易和DeFi参与。LRT则更进一步,允许将质押资产再质押到多个协议中,同时保持流动性和可交易性。

流动性再质押代币 (Liquid Restaking Tokens, LRT) 深度解析系列:第一部分 - 流动性质押 vs. LRT

了解 LST 和 LRT 如何提高流动性和收益。 了解流动性质押和再质押如何解锁以太坊等权益证明网络中的资本。

LRT's

介绍

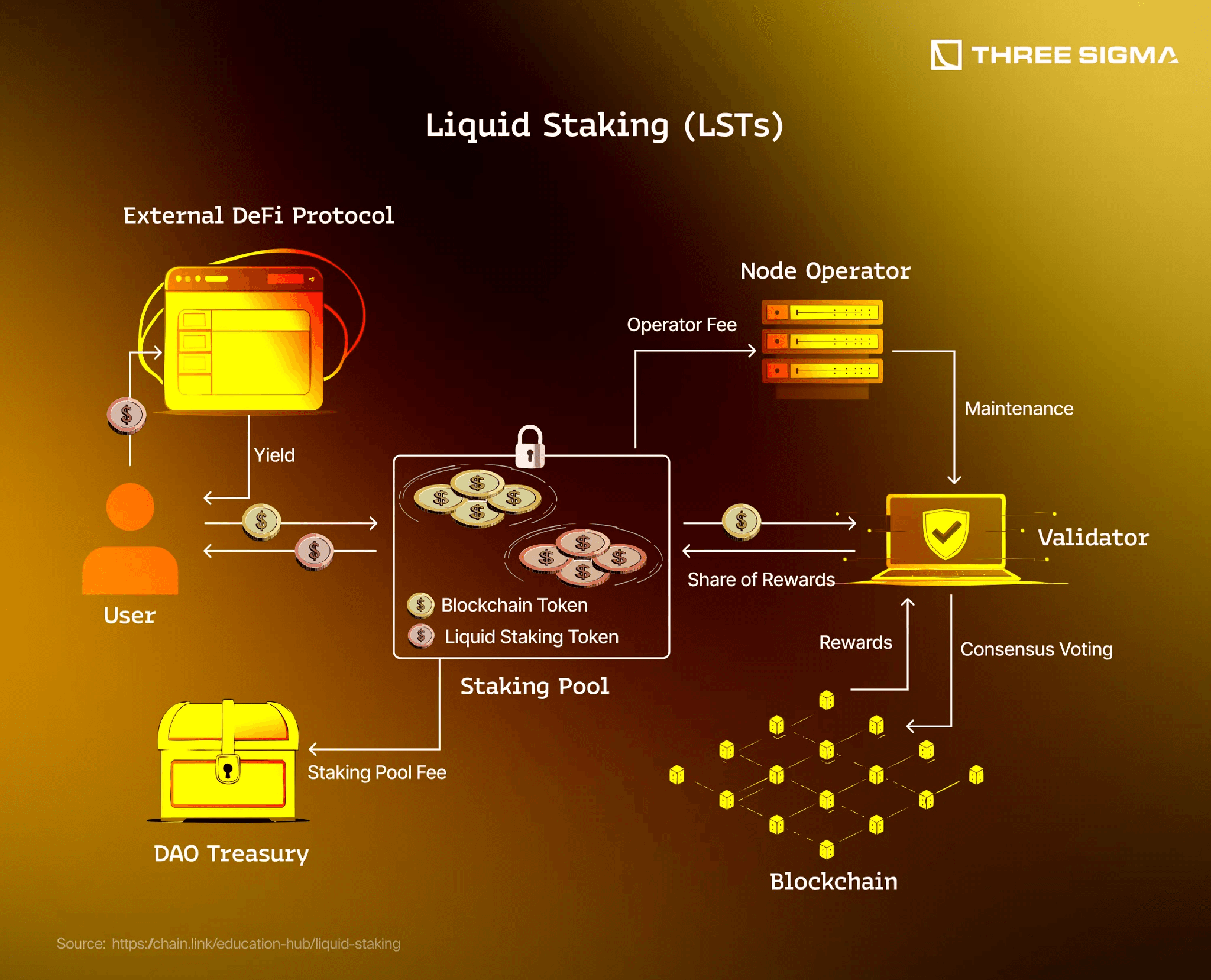

流动性质押和流动性再质押是提高权益证明网络中资本效率的创新。在流动性质押中,用户质押他们的代币(例如 ETH),但会收到代表已质押资产的衍生代币,通常称为流动性质押代币 (Liquid Staking Token, LST)。该衍生品保持流动性,可以在 DeFi 中进行交易或使用,而原始质押物仍然可以获得奖励。 相比之下,再质押允许将质押资产重新用于多个协议。 相同的质押代币(或它们的 LST)被“再质押”,以在基础区块链之上保护额外的服务或网络。 流动性再质押代币 (LRT) 结合了这两个概念:它们是被再质押仓位的代币化表示,允许用户的质押资产同时保护多个协议,同时保持流动性和可交易性。

流动性质押 (LST)

在传统的流动性质押中,当你在网络上质押(锁定)资产时,你会收到一个 LST,它代表你对质押资产和任何奖励的所有权。 例如,通过 Lido 质押 ETH 会产生 stETH,这是一种反映你质押的 ETH 的 ERC-20 代币。 LST 解决了质押的流动性问题:用户无需等待锁定期,而是可以在其他 DeFi 协议中自由移动和使用衍生代币。 这提高了资本效率,你的资产保护了网络,并且可以同时在其他地方赚取收益。 但是,LST 的价值可能会偏离基础资产(例如,在极端市场条件下,stETH 的交易价格略低于 ETH),从而带来一些市场风险。 流动性质押平台(如 Lido、Rocket Pool 等)还会为用户处理验证器运营和技术复杂性,以换取费用。 主要好处是在不牺牲质押奖励的情况下灵活使用质押价值。

再质押和 LRT

- 原文链接: threesigma.xyz/blog/lrt'...

- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~

- 去中心化构建:怎么办? 90 浏览

- Builder Codes & ERC-8021:修复链上归属问题 180 浏览

- 并行执行的谎言:为什么SOL和ZERO不是在与ETH竞争,而是在输给它的L2 221 浏览

- “夺旗”竞赛继续! 187 浏览

- EVM Gas 分析:新的执行跟踪数据 237 浏览

- 质押和链上信贷市场之间的微妙张力 309 浏览

- 以太坊应该停止担心扩展性,去做人们想要的东西 312 浏览

- Vitalik的L2重置:以太坊为何需要此航向修正 256 浏览

- 如何桥接到MegaETH(今天测试网,主网即将上线) 341 浏览

- Vitalik: 重新评估以太坊 Layer2 362 浏览

- lambdaworks 2026 年更新路线图和优先级 320 浏览

- Gloas注解:分叉选择 315 浏览