比特币的另类视角(四)—比特币的价值

- maxdeath

- 发布于 2019-12-13 19:54

- 阅读 3786

比特币的另类视角(四)—比特币的价值

在讲比特币之前,先回顾一下上篇的结果。

一个货币体系的价值可以表示为

$$ R <= min( A, C, kN) $$

其中,A是担保这个货币体系的价值,C是这个体系设计的安全交易量的上限,而kN则是这个货币体系中N个用户的日常交易量。

这个式子说明了以下问题:

1,用户再多,交易需求再大,如果体系不安全也白搭。

2,如果体系足够安全,那么,交易量决定了这个货币的价值。

直观地看起来,货币体系的价值就好像是水桶里的水,A和C就好像是水桶的木坂,最短的那块决定了水桶能装多少水,但是,最终水的量,还取决于市场,也就是kN——究竟,这个货币体系能够说服多少人往里装水。

同时,这三者之间并不是没有关系的。

如果A是个公司的话,有的时候它的价值也受到交易量的影响——当交易量高,A也水涨船高。

如果A是个国家,那么保守的金融政策就是提高C而降低kN的行为,而相反,激进的金融政策会提高kN,但是C却可能会降低。

于是,如果想要建立一个货币体系,需要怎么做呢?

你需要初始资金或者公司或者资产作为担保。

你需要一个安全的交易平台,保证交易量不受安全性的制约——吸引来一堆用户,交易量上去了结果因为安全漏洞崩了就太蠢了。

然后,你开始吆喝,广告、软文、营销甚至传销,总之,把用户数和交易量搞上去。

等到水桶装满之后,你用用户数和交易量来担保,或者,和其他的公司合作,交换股权,在提高了A之后,循环之前做过的事情……

这就不仅仅是货币系统了,整个金融行业,本质上都和这个差不多。

那么,这和比特币又有什么关系呢?

——————————————————————————————————

之前介绍过比特币的本质:

“比特币是人类在数字世界中复制最原始的贝币的至今为止最成功的尝试。”

而现在,我们再用另一种说法来描述比特币的本质。

“比特币是第一个将货币体系价值中的A,C和kN用密码学的方法联系在一起的货币。”

这是什么鬼?

首先,说道密码,我们就会想到安全。的确,加密货币的第一个设计宗旨就是安全。

比特币的安全性,是由算法保证的——并不是保证绝对安全,而是,保证这个安全性和N成正比,这个机制,就是挖矿。

挖矿的机制之前已经讲过,这里就不赘述了。我们知道挖矿的目的是达成共识,而共识的目的是防止双重支付,换句话说,保证交易的安全性。

也就是说,比特币的安全性C,是由矿工提供的。

而比特币的最初设计之中,人人都能当矿工,也就是说,随着用户的增加,矿工数量也会增加,矿力是和N成正比的,我们写作dN。

而同时,比特币是个去中心化的系统,没有任何人为它提供担保。但是,正因为它是个去中心化的系统,相比于中心化系统,它也不会因为某个中心被摧毁而被摧毁。

别忘了,在我们的定义里,C是体系内作弊的成本,A是破坏体系的成本。

对于中心化系统,两者也许是不同的,例如对于陈胜来说——失期当斩,但造反不成可是要夷十族的。其中,C更容易量化,而A要涉及到许多体系外因素的考量。

但是,在比特币里,两者是一致的——

比特币系统的规则,一言以蔽之是这样的:

“如果你没有超过50%的算力,你作弊的可能性是0。否则,你作弊的可能性是100%。”

一个100%可能作弊的系统,就是失效的系统。

换句话说,作弊和摧毁系统的概念是一致的。

也就是,C=A。

于是,比特币的价值公式,出现了一个非常有趣的现象——

$$ R <= min(dN, dN, kN) = O(N) $$

最后那个等式的意思是,比特币的价值,仅仅取决于他的用户数量,并且,和它的用户数量成正比。

也就是说——用的人多,它就有价值,用的人少,它就没价值。

有人会说:

“贵金属不也是这样吗?信就有价值,不信就没价值,比特币有啥不同?”

或者:

“法币的价值有政府担保,比特币不受担保,如果没人信了就没价值了。”

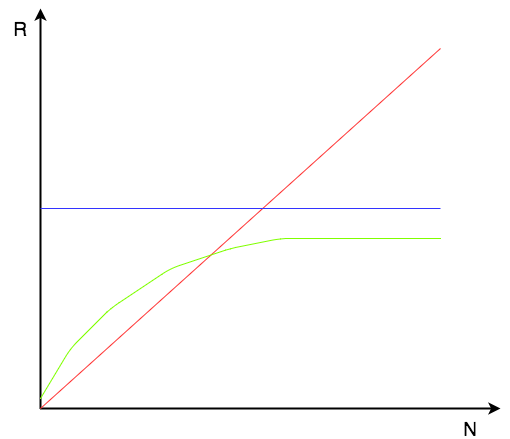

三者的关系如下图。法币是蓝线,贵金属是绿线。

而比特币的价值,就是这条红线。

贵金属的价值和用户数量有关,但却不会无限增长,最终,贵金属的价值受限于交易量,也就是C。这也是其为什么后来随着经济发展被法币所取代的原因。

法币的价值由政府担保,它的价值和N并不直接相关。换句话说,法币的价值,很大程度上来讲取决于政府和国家,而并不取决于用户。

而红线,也就是比特币所具备的这种价值随着用户数量线性增长的性质,是现在任何货币都不具备的。

经常有人问,如果比特币只是一个算法的话,那么复制这个算法发明另一种币,岂不是有一样的价值。

以上的分析可以轻易地回答这种问题——

比特币的算法,保证了他的价值和用户数量成正比。而用同样的算法发明另一种币,它价值和用户数量的函数也会符合这条红线。那么,如果你能说服同样数量的人用它,那没错,价值也的确相当。

甚至,极端点说,任何一种加密货币,在开始的时候都毫无价值。而在未来,他们的价值都有可能成为超越所有货币系统,只要用户足够多。

换句话说:每个加密货币的起点都是庞氏骗局,终点都是无穷大。

那么,比特币现在,在这条线上的什么位置呢?

————————————————————————————————————

我们看看这些数字:

比特币的价格最近超过2000美元。

比特币一天的交易量将近300000个比特币。

折算成年交易额——2190亿美元。

这是什么概念呢?

visa的年交易额82000亿美元。

支付宝的年交易额17000亿美元。

美国运通的年交易额10000亿美元。

paypal的年交易额3540亿美元。

也就是说,如果比特币的价格维持在这个水准的话,在2017年,它已经能和贝宝掰一掰手腕了,如果再涨个十倍,那么连美国运通和支付宝都不是它的对手了。

但是,这是比特币的价值吗?

我们再讲一个币好了。

————————————————————————————————————

这个币,我们简称为nb币好了。

这个币流通性不佳,安全性倒是可以,不用担心虚假交易。

这东西的CEO比马云爸爸还要著名。

从宣传上比不明觉厉还要在上升一个档次,是这样的:

“反正说了你也听不懂,所以就不说了,你只要知道这东西nb就好了。”

“爱买买,不买滚,老子懒得跟你解释。”

投资回报率嘛,也就一般般,稳定10%左右。

买这币的人嘛,也不是什么了不起的人,也就是几个公司CEO,球队老板,参议院,知名作家这种……

一般人想买还买不到。

反正,最重要的是,这币很值钱——

市值,也不多,几百亿美元吧。

“这币这么大这么值钱,这么多人买,应该不会有问题吧!”

大家都这么想,甚至,由于这公司太大,很多人连这问题都没想过。

然而最后它还是玩脱了。

我猜很多人已经知道这个nb币是什么了。

这个人曾经是纳斯达克的主席,伯纳德·麦道夫。

他的麦道夫投资证券,是史上最大的庞氏骗局之一。

—————————————————————————————————————

把这个例子放在这,并不是想说比特币是庞氏骗局。

如果把庞氏骗局也放在上面那张图里的话,是这样的:

其实并没发错,因为庞氏骗局的曲线和N轴重合了。

再多人买庞氏骗局,它也不会因此有价值起来,为什么呢?

大家一定会说答案很简单嘛——因为庞氏骗局只是拆东墙补西墙没东西啊。

把公式带进来的话,就是A是个负数,为啥呢?因为庞氏骗局的体系是天然崩溃的——它必须一直扩张才能用下家的钱补上家的利息。一旦扩张不了或者收下家的速度跟不上了,它自然就崩溃了。

可是问题是——在它崩溃之前,你怎么知道它是不是庞氏骗局呢?

并不是每个庞氏骗局都能一眼看出来它并没有价值的。

一个由知名春晚表演艺术家代言的公司,能是庞氏骗局?

一个在央视一套打了广告的公司,能是庞氏骗局?

一个由纳斯达克前主席建立的所有华尔街名流都投了钱在里面的投资机构,也能是庞氏骗局?

更何况,并不是只有庞氏骗局才有危险,并不是每家倒掉的企业,它的A都是负数。

更多的时候,A并不是负数,但它看起来的价值,却远比A高得多,于是,人们就会因为种种原因高估A的值,因此信任这个企业,往里投更多的钱,然后继续看高A的价值……

我们习惯称为泡沫。

但,谁又知道哪家企业是下一个泡沫呢?

在郁金香泡沫破掉之前,我们不还觉得郁金香稀缺天然有价值?

当某企业爆出拖欠供应商款项之前,我们不还把它当成互联网的第二梯队吗?

历史上,哪个泡沫破裂之前,人们不是觉得它会涨不会跌?

一个中心化的货币系统最大的问题并不是中心会崩溃,而是没有人能够清楚地知道摧毁这个货币系统所需要的成本。

于是,人们只能从营业额,从媒体,从广告,从代言人,甚至从亲朋好友的保证那里去估计这个货币系统的价值——

“有xx代言的企业,应该不会是假的吧……”

“能够上央视做广告的企业,应该不会是假的吧……”

“有这么多人买他们的东西,应该不会骗我吧……”

也就是说,尽管这个系统的价值其实有可能取决于A,但是,事实总是证明,人们总是高估A的值。或者说,由于信息的不对等,想要让人们相信摧毁这个系统所需要的代价远高于A,是件非常容易的事情。

而在我看来,比特币,乃至区块链,相比于传统的中心化系统的好处,不在于什么稀缺,什么算力,什么安全,什么去中心化……这些都不本质。

它对于传统中心化系统的优势,简单说就一句话:

“作弊的成本可量化。”

或者说:

“信任可量化。”

而比特币的作弊成本量化之后是多少呢?

换句话说,比特币的价值究竟是多少呢?2190亿美元?

不。

7.3亿美元。

————————————————————————————————————————

这个数是怎么算出来的呢?

每天矿工挖出来的矿是这么算的:每块12.5,每十分钟一块。于是,每天挖出12.5624=1800个币。

另一部分矿工收入来自交易费,目前由于堵塞的情况严重有所增长,大约平均在每天200个币左右。

于是,每天矿工的收入一共有2000个币。

我们还是以2000美元的价格算,矿工的年收入是14.6亿美元,当然这并没有考虑挖矿的成本。

也就是说,如果比特币是一个中心化系统,它的信用由一家年营业额为14.6亿美元的公司担保。

然而,它并不是个公司——它是个14.6亿美元的一大堆公司和个人松散组成的联盟,而比特币算法规定了你只要获得超过诚实节点的算力就可以摧毁它了(也就是51%攻击)。于是,不像公司,如果想要超过它算力必须建立一个更大的公司或者完全买下它——想要获得一半的算力,只需要买下其中提供一半算力的公司就行了。

于是,摧毁比特币的成本,也就是A,等于一家年营业额为7.3亿的公司。

这是什么级别呢?

美国运通,年交易额10000亿,年营业额321亿。

贝宝,年交易额3540亿,年营业额104亿。

visa和支付宝不列在这里,因为其实visa和支付宝只提供支付,不提供担保,担保由银行提供。

两者的年营业额都在年交易额的3%左右,原因显而易见——两者的交易费差不多就是这个数。

那放在比特币这里,这个值是0.3%。

交易费只有中心化交易系统的十分之一耶!

然而这3%是什么呢?是中心化维护一个安全的全球交易系统的成本(支付公司:不能再低了,少于3%我们实现不了)和人们对于提供这个系统的公司安全性的期待值(使用者:你说你免交易费?那你赚啥钱呢?肯定是骗子!)

也就是说,如果比特币不是一个所谓的去中心化系统,没有这些神奇的听起来如同天书一般的区块链,哈希函数,非对称加密,挖矿等等概念的话……那它绝对也会被归入骗子一流(当然现在其实还是很多人把这东西当骗局,这个我们一会再说)。

但话说回来,去中心化系统真的这么神奇,能把3%变成0.3%?

下面表明我的立场——

不能。

——————————————————————————————————————

去中心化和中心化,往小了说是集体和个体的区别,往大了说可以说是市场经济和计划经济的区别,民主与集权的问题。心理学,社会学,经济学对此都有非常多的论述,在这里我们不做过多的引申。

我的论点是,人类首先,相比于蜜蜂或者蚂蚁,是一种去中心化的生物。然而,随着历史的发展,无论是社会制度,还是经济结构,各个国家各个地区最后都不约而同地选择了中心化,这说明了什么问题?这说明了中心化相比于去中心化,绝对是有着自己的优势的。

也就是说,去中心化,不是一个绝对优于中心化的东西。

换句话说,比特币不会因为去了中心,就天然节省了90%的成本然后达到了同样的安全性。

去中心化去掉的,只是中心化导致的单点故障(single point of failure)的风险,使得风险分散,同时,如果采用更透明的算法和机制,使得我们能够分摊风险,甚至,如同比特币一般,使我们能够量化风险。

但去中心化,可不保证在同样的成本之下天然比中心化系统安全啊!

而实际上,无论是经济学、心理学还是社会学,对于此,其实都给出过相反的理论。

例如:“公地悲剧”(Tragedy of the commons)就描述了这样一个问题——有一片公地,或者说非常丰富的公共资源,它能够永远满足每个人的有限的需要。但是,如果大家的索取超过了某个限度,这个公共资源就会耗竭,导致悲剧。然而,在现实中,这样的悲剧总会发生,因为每个逐利的个体,在短期收益和长期的,分摊到每个人人头上的损失之间,都会选择前者。

公地悲剧说明了一个问题——一个由理性人组成的集体,并不总能做出符合这个群体利益的决定。

而如果这个集体尺度缩小到有限个个体的时候,集体和个人的矛盾甚至会被放大,这就来到了囚徒困境的问题——

囚徒困境是经典的博弈论问题。两个囚犯被关在不同的屋子里被审讯,如果两个人都不认罪,他们都会被无罪释放,如果两个人都认罪,他们各会被关上10年。但是,如果一个人认罪了,一个人不认罪,认罪的人只会被判2年,而不认罪的人会被判20年。作为群体而言,两人都不认罪是最佳的结果,然而,对于个人而言,认罪才是最理性的选择。

也就是说,在有些情况下,不利于群体的决定反而是最理性的,有利于个人的决定。

比特币支持者们一定会觉得这离比特币很遥远,这些只是危言耸听。然而比特币的扩容其实早就已经给人敲响了警钟——首先整个扩容的故事就是一个公地悲剧,人人都知道比特币需要扩容,扩容也不存在任何技术上的障碍,同时,扩容对于整个集体从长远来讲是有利的。然而,对于个体而言,风险是短期的和实在的,而利益则是长远的而且分摊到每个人的。所以,直到今天,扩容还是悬而未决。

而扩容的结果也充满了戏剧性和讽刺性——一个去中心化的系统,在去中心化的决定尝试失败之后(segwit),通过一个中心化的方法(纽约共识)一劳永逸地提出了sewit2x。最终,对于这个去中心化系统做出决定的,也只是少数的几个人而已。

我个人认为,这绝对是比特币的胜利,然而,这却很难说是去中心化的胜利。

先把扩容的问题放在一边,我们说回比特币的安全问题——

之前说了比特币挖矿的50%算力相当于一个营业额7.3亿美元的公司。

那么,假设某个支付系统由一家中心化的,年营业额7.3亿美元的公司担保。那么,是摧毁这个货币难呢?还是摧毁比特币难呢?

首先,姑且假设这个公司,假设叫X公司,的市值和占有比特币50%矿力的挖矿公司的总和相当。我认为这是个合理的假设,挖矿公司的固定资产无非是矿机,而无论是固定资产和人力成本,挖矿公司放在相同营业额的公司里,应该算少的。我们假设市值为S。

那么,我们需要多少钱来摧毁这个公司呢?

- 最简单的办法,当然是收购,然后解散——那你至少需要S那么多的钱。

- 如果想要付少于S的代价,如果X是上市公司,你可以通过一些金融手段去拉低它的股价。

- 或者,如果你能掌握这个公司资金链,债务关系或者领导层中的一些弱点,可以针对这些弱点进行攻击。

- 最不济,还有一些非法的手段,例如采用网络谣言。

然而,你会发现,以上除了3,对于挖矿公司都同样适用。

诚然,3是只有中心化系统才有的弱点,也就是单点故障,去中心化系统没有这种风险。但是,如前文所说,去中心化系统却有别的弱点,例如之前所说的公地悲剧和囚徒困境。

先说公地悲剧——比特币目前就是公地悲剧的一个牺牲品。

比特币从设计上来讲,是一个完全去中心化的系统——任何人都可以挖矿,也就是说,所有人都参与决策。然而,后来当网络细分成矿工,完全节点和轻量级节点的时候,完全的去中心化已经不存在了。放弃挖矿,代表了放弃参与决策;放弃储存整条链,代表了放弃参与验证。

换句话说,比特币在设计之初是假定所有人都不可信的。而轻量级节点,实际上,完全无条件相信其他人进行的决策。

于是,比特币实际上早就不是一个如同设计之初那样,人人都参与的系统了。真正的参与者,实际上只有矿工。

但这些还算不上公地悲剧,这些只是大部分用户为了自己的利益达成的妥协。

真正的公地悲剧在后面——

每个矿工都知道,去中心化是好的,因为整个比特币的最大优势就是去中心化。

但是,每个挖矿公司,都想获得更多的收益。而因为能挖出来的矿是有限的,获得更大收益的方法,只有在算力池占据更大的比例——通过扩大生产,或者收购别的挖矿公司。

而这样,显然是有害于比特币的。也就是说,如果人人都这么做,最终挖矿会被几个公司所垄断,这从长远上来讲对整个比特币系统是灭顶之灾。

然而,去中心化就是公地,而挖矿公司在长远的,会分散到所有人身上的危害和短期的,切实可见的收益之间,还是会选择后者。

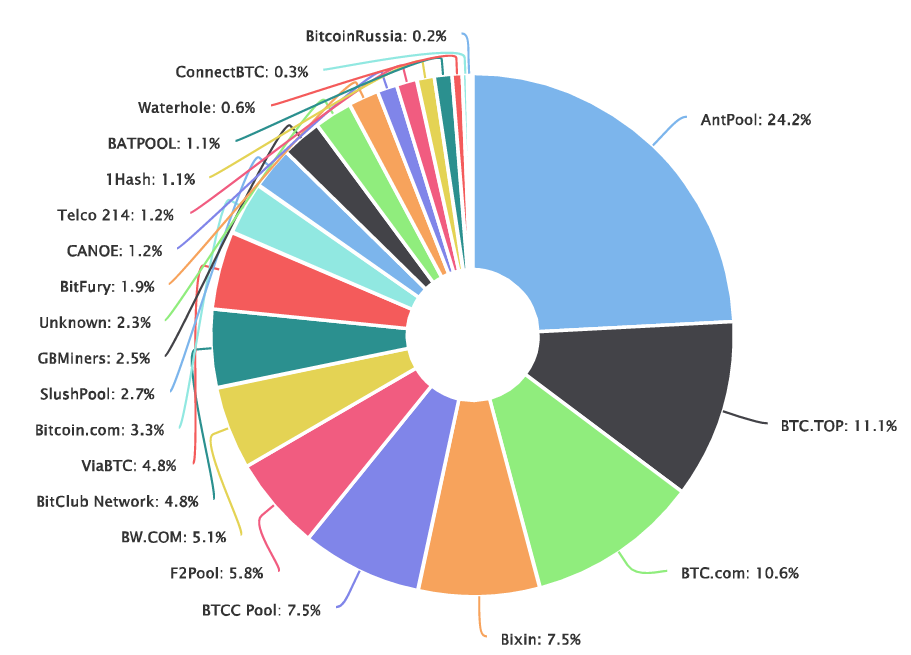

而这造成了现在比特币矿力的集中化——

以上是最近四天的算力分布图——可以看到,目前,前四名的挖矿公司拥有超过50%的算力,而前10名的挖矿公司拥有的矿力接近80%,如果扩大到前20,那么则是97%以上。

也就是说,比特币目前的安全掌握在前四名的挖矿公司手里,如果他们想要联合起来作弊,那么没有人能够阻止得了。

有人会问:“但他们为什么要这么做呢?这不符合他们的利益啊。”

但之前我们说过了囚徒困境——在有些情况下,个人利益和集体利益是不一致的:

假设,我先拿出S/5的钱来收购了http://BTC.com ,我这个时候仍旧只有10%的算力,不会引起市场的警觉。

然后,我放出关于我准备收购50%挖矿公司并且摧毁比特币的消息。

这个时候,作为挖矿公司,他们的处境就是标准的囚徒困境。

如果所有公司组成联盟抵制我,没人愿意出售公司,那么我的10%算力没有什么作用,比特币仍旧正常运行甚至继续升值,他们的公司会变得更值钱。

但是,他们并不能保证其他的人不出售公司啊!他们知道,一旦我收购的公司超过50%,他们手里的公司的价值将会暴跌。而且,随着我收购的公司越多,他们的公司就越不值钱——因为比特币崩溃的风险在加大。于是,他们也就越倾向于尽快出手公司,我也能借机压价。

于是,作为每家公司而言,他们最优的选择,是趁着我按照市值出价的时候,一收到报价就立即出售公司。于是,我需要收购50%矿力的钱,可以证明是绝对小于S的,甚至,也许只需要S/2就够了。

而对于中心化系统X公司而言,诚然,有可能会有可用的漏洞导致我能用小于S的方法摧毁它,但这只是“有可能”而已。更何况,并不是每个投机取巧的方法都在法律允许的范围之内,而放在比特币这里,由于没有法律保护,以上所说的一切都是完全合法,而且合乎比特币规则的。

换句话说,比特币的价值,并没有因为担保它的是个分布式系统就超过年营业额7.3亿的公司,反而,有可能反而小于它。

——————————————————————————————————

因此,我的观点是,比特币的价值,用我的公式去算的话,A=C

原文发表于 2017-07-24

- 揭秘登链线下集训营完整课表 18240 浏览

- 区块链的分类与适用场景 4982 浏览

- 区块链的基本原理与特征 8262 浏览

- 区块链可能是金融变革的催化剂 | 麻省理工区块链公开课 4057 浏览

- 比特币地址类型概说 1861 浏览

- 如果你需要从头再学习比特币,你会怎么学? 3565 浏览

- sui-move基础(二):letsmove-task1 2855 浏览

- 开发者如何进入 Web3 - 系统学习路线图 29424 浏览

- 生动理解call方法与delegatecall方法 3660 浏览

- Web3 开发者的进阶路线图 7527 浏览

- ZK领域入门资料整理 3709 浏览

- 关于接收eth和发送eth的基本函数 3871 浏览