Aave V3:改进的借贷、流动性和风险管理

- ankitacode11

- 发布于 2025-08-26 09:45

- 阅读 2382

Aave V3 是一个非托管的、去中心化的流动性协议,允许用户通过智能合约进行加密货币的借贷,无需中介。V3版本在V2的基础上进行了改进,包括跨链支持、效率模式和高级风险管理工具等,旨在提高资本效率,并为用户提供更大的灵活性。文章还提供了在Sepolia测试网上进行实践的代码示例,并探讨了优化策略和收益示例

介绍

Aave V3 于 2022 年 3 月部署,标志着去中心化金融 (DeFi) 借贷协议的一个重要里程碑。作为 Aave 早期版本的演进,V3 提高了资本效率,引入了先进的风险管理工具,并为跨多个区块链的用户提供了更大的灵活性。Aave V3 的总价值锁定 (TVL) 已增长到超过 650 亿美元,支持以太坊、Polygon、Arbitrum、Optimism 和 Avalanche 等网络上的 20 多种资产。最近与 Ethena Labs 的 sUSDe 和 World Liberty Financial 的定制实例等集成,突显了其在成熟的 DeFi 格局中的适应性。

本指南探讨了 Aave V3 的核心架构、其工作原理以及相对于 V2 的主要改进。我们将包括实际的代码示例、图表和一个托管流动性合约,以便在 Sepolia 测试网上进行实际操作。与 Compound V3 等协议的比较以及真实世界的用例(例如,收益率 6-10% APY 的稳定币挖矿)将突出其优势。无论你是构建 DeFi 应用程序的开发人员、优化收益的 LP,还是寻求低风险贷款的借款人,本文都将提供可操作的见解。

什么是 Aave V3?

Aave V3 是一种非托管、去中心化的流动性协议,可促进加密货币的借贷。用户可以提供资产以赚取利息或使用抵押品借款,所有这些都由智能合约管理,无需中介。与传统银行不同,Aave 在区块链网络上运行,确保透明度、不变性和全球可访问性。

在你的收件箱中获取 codebyankita 的故事

核心参与者:

- 供应商(贷方):将代币(例如 USDC、ETH)存入流动性池,以从借款人的利息中赚取收益。他们收到 aTokens(例如 aUSDC),随着时间的推移会累积价值。

- 借款人:锁定抵押品以借入资产,支付浮动或固定利率。过度抵押(例如,波动性资产为 150%)可以防止违约。

- 清算人:监控和关闭抵押不足的头寸,赚取奖金(例如 5-10%),以维持协议的健康。

- 治理参与者:AAVE 代币持有者对协议升级、风险参数和资产上市进行投票。

Aave V3 在 V2 的基础上(于 2020 年推出)构建,增加了跨链支持、效率模式和高级风险工具。它支持每个市场超过 20 种资产,TVL 分布为:以太坊(约 250 亿美元)、Polygon(约 150 亿美元)和 L2(合计约 250 亿美元)。与 BlockFi 等中心化贷方(2022 年破产)相比,Aave 的非托管模型消除了交易对手风险,尽管它引入了智能合约漏洞(通过审计缓解)。

Aave V3 协议如何运作

Aave V3 充当一个自动化的货币市场,其中供需动态地设定利率。以下是详细的细分:

- 提供流动性:

- 用户通过 Pool 合约存入资产。

- 该协议铸造 aTokens,代表对存款和应计利息的申索。

- 利息根据资金池利用率计算(例如,借款需求高 = 利率更高)。

2. 借入资产:

- 用户首先提供抵押品,然后根据抵押品借款。

- 智能合约强制执行 LTV 比率(例如,ETH 为 80%)和健康因子(HF = 抵押品价值 / 债务价值,必须 >1)。

- 利率:浮动(市场驱动)或固定(固定,但定期重新平衡)。

3. 偿还和提款:

- 借款人通过 Pool 偿还,解锁抵押品。

- 只要没有借款利用率阻止它,供应商就可以提取 aTokens 以获取基础资产。

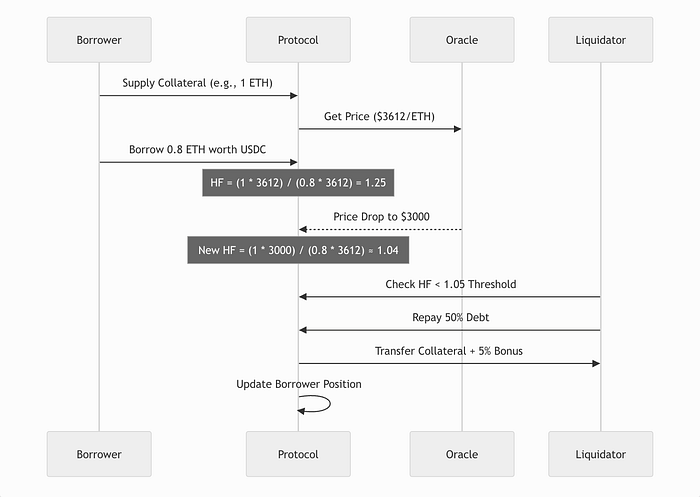

4. 清算:

- 如果 HF <1(例如,由于价格下跌),头寸将变得可清算。

- 清算人偿还部分债务并以折扣价扣押抵押品。

5. 闪电贷:

- 用于套利的无抵押贷款;必须在一个 tx 中偿还 +0.09% 的费用。

详细的清算流程图:

跨链门户机制(分步):

- Aave V3 的门户功能可以使用 LayerZero 或 CCIP 等桥梁在网络之间(例如,以太坊到 Polygon)实现无缝资产转移。

- 发起转移:用户在源链上调用 bridgeCredit,销毁债务代币。

- 桥执行:协议使用桥(例如 CCIP)来发送消息和跨链资产。

- 目标铸造:在目标链上,铸造新的债务代币并记入用户。

- 结算:治理强制执行债务上限;L2 上的费用约为 0.10 美元。

- 风险控制:预言机同步价格;如果桥失败,则紧急暂停。

代码(简化的门户调用):

function bridgeCredit(

address asset,

uint256 amount,

uint16 destinationChainId

) external {

require(isBridgeEnabled(destinationChainId), "Invalid chain");

pool.burnCredit(asset, amount, msg.sender);

bridgeAdapter.bridge(asset, amount, destinationChainId, msg.sender);

}这实现了高效的多链策略,例如在以太坊上提供并在 Optimism 上借款以获得更低的 gas 费用(0.0088 美元/tx)。

Aave V3 的主要改进

虚拟会计

V3 的虚拟层将内部跟踪与链上余额分开,防止因外部转移而导致的错误。

- 工作原理:使用用于供应的 rebasing aTokens 和用于借款的债务代币。

- 代码示例:

struct ReserveData { uint256 liquidityIndex; uint256 variableBorrowIndex; }

function getNormalizedIncome(address asset) external view returns (uint256) { return reserves[asset].liquidityIndex; }

- **优点**:节省 20-25% 的 gas 费用;处理空投而不影响收益。

### E-Mode(效率模式)

适用于相关资产(例如,稳定币)。

- **类别**:最多 255 个(例如,稳定币:DAI/USDC/USDT)。

- **改进**:LTV 高达 97%(vs. 75%),清算阈值为 98%。

- **代码示例**:struct EModeCategory { uint16 ltv; uint16 liquidationThreshold; }

function setUserEMode(uint8 categoryId) external { userConfig[msg.sender].eModeCategory = categoryId; }

- **用例**:借入 970 美元的 USDC 以对抗 1000 美元的 DAI;非常适合杠杆循环(6-8% APY)。

### 隔离模式

适用于风险资产。

- **工作原理**:将借款限制为具有债务上限的稳定币。

- **代码示例**:struct ReserveConfiguration { bool isIsolated; uint256 debtCeiling; }

function setReserveIsolation(address asset, bool enabled) external onlyRiskAdmin { reserves[asset].configuration.isIsolated = enabled; }

- **优点**:安全的资产**入职**;例如,新代币的上限为 100 万美元。

### 利率改进

用于动态利率的有状态策略。

- **模型**:具有上限的基于利用率的曲线。

- **代码示例**:function calculateInterestRates( uint256 utilizationRate ) external view returns (uint256 liquidityRate, uint256 borrowRate) { liquidityRate = baseRate + (slope1 * utilizationRate); borrowRate = liquidityRate + premium; }

- **优点**:防止 100%+ 的利率**飙升**;治理可以更新曲线。

### 风险管理和安全

- **上限**:供应/借款限制(例如,WBTC 为 1000 万美元)。

- **清算**:如果 HF <0.95 则清算全部头寸;奖金 5-10%。

- **预言机哨兵**:L2 停机期间的 30 分钟宽限期。

- **孤立借款**:限制为每个头寸一项资产。

- **代码示例**(健康因子):function getUserAccountData(address user) external view returns ( uint256 totalCollateral, uint256 totalDebt, uint256 healthFactor ) { // Calculations based on oracles }

### 智能合约设计

模块化和可升级:

- **Pool.sol**:核心逻辑。

- **AToken.sol**:供应商代币。

- **DebtToken.sol**:借款人债务。

- **优点**:用于升级的代理模式;高覆盖率(792% 测试)。

### 托管流动性和透明度

- **非托管**:用户控制**密钥**;合约持有资金。

- **透明度**:通过 The Graph 子图进行链上数据。

- **托管示例**:请参阅下面的实现。

### 治理和配置

- **AAVE 持有者**:通过论坛/Snapshot 提出 AIP。

- **角色**:PoolAdmin(暂停**池**),RiskAdmin(调整参数)。

- **跨链**:投票通过 LayerZero **桥接**。

- **2025 年示例**:sUSDe 集成的 AIP。

## 实施:托管流动性合约

此合约管理 Sepolia 上的 USDC/ETH 借贷,目标是 6-10% 的 APY。// SPDX-License-Identifier: MIT pragma solidity ^0.8.0;

import "@openzeppelin/contracts/security/ReentrancyGuard.sol"; import "@openzeppelin/contracts/token/ERC20/IERC20.sol"; import "@aave/core-v3/contracts/interfaces/IPool.sol"; import "@aave/core-v3/contracts/interfaces/IAToken.sol";

contract AaveV3LiquidityManager is ReentrancyGuard { address public constant USDC = 0xYOUR_USDC_ADDRESS; // Sepolia USDC address public constant WETH = 0xYOUR_WETH_ADDRESS; // Sepolia WETH IPool public immutable pool;

struct Position {

address owner;

uint256 amountSupplied;

uint256 amountBorrowed;

uint256 healthFactor;

}

mapping(address => Position) public positions;

constructor(address _pool) {

pool = IPool(_pool);

}

function supplyLiquidity(address asset, uint256 amount) external nonReentrant {

require(amount > 0, "Invalid amount");

IERC20(asset).transferFrom(msg.sender, address(this), amount);

IERC20(asset).approve(address(pool), amount);

pool.supply(asset, amount, msg.sender, 0);

positions[msg.sender].amountSupplied += amount;

positions[msg.sender].healthFactor = pool.getUserAccountData(msg.sender).healthFactor;

}

function borrowAsset(address asset, uint256 amount) external nonReentrant {

require(positions[msg.sender].amountSupplied > 0, "No collateral");

pool.borrow(asset, amount, 2, 0, msg.sender); // Variable rate

positions[msg.sender].amountBorrowed += amount;

positions[msg.sender].healthFactor = pool.getUserAccountData(msg.sender).healthFactor;

}

function repayLoan(address asset, uint256 amount) external nonReentrant {

IERC20(asset).transferFrom(msg.sender, address(this), amount);

IERC20(asset).approve(address(pool), amount);

pool.repay(asset, amount, 2, msg.sender);

positions[msg.sender].amountBorrowed -= amount;

positions[msg.sender].healthFactor = pool.getUserAccountData(msg.sender).healthFactor;

}

function withdrawLiquidity(address asset, uint256 amount) external nonReentrant {

require(positions[msg.sender].amountSupplied >= amount, "Insufficient balance");

pool.withdraw(asset, amount, msg.sender);

positions[msg.sender].amountSupplied -= amount;

positions[msg.sender].healthFactor = pool.getUserAccountData(msg.sender).healthFactor;

}}

**在 Sepolia 上部署**:

1. 从 GitHub 导入 Aave V3 核心。

2. 使用 Pool 地址(Aave Sepolia 测试网)进行部署。

3. 测试:提供 1000 USDC,借入 800 USDC(E-Mode),监控 HF。

## 优化策略和收益示例

- **稳定币挖矿**:供应 USDC(4% 收益率),在 E-Mode 中借入 DAI,质押以获得 6-8% APY。

- **杠杆循环**:借入提供的 ETH,重新供应以获得 8-10%(风险 IL)。

- **跨链**:在 Polygon 上供应(0.0075 gas),在 Arbitrum 上借入。

- **监控脚本**(Python):from web3 import Web3 w3 = Web3(Web3.HTTPProvider('https://eth-sepolia.g.alchemy.com/v2/KEY')) pool = w3.eth.contract(address='POOL_ADDRESS', abi=POOL_ABI) def get_health_factor(user): data = pool.functions.getUserAccountData(user).call() return data[5] / 1e18 print(get_health_factor('USER_ADDRESS'))

- **2025 年收益率**:稳定币 4-6%,ETH 6-10%(Fusaka gas 降低后)。

## 安全注意事项和审计

- **重入/闪电贷**:受到保护;闪电贷费用 0.09%。

- **预言机操纵**:多个预言机(Chainlink、自定义);Sentinel 用于**停机**。

- **审计**:由 OpenZeppelin(2022 年)、PeckShield(2024 年);1000 万美元的漏洞赏金。

- **风险**:HF 因波动而下降;使用 >1.5 的缓冲来缓解。

- **工具**:使用 Slither 进行静态分析,使用 Foundry 进行测试。

## 最新进展和未来展望(2025 年)

- **Ethena Labs**:sUSDe 集成提高了稳定收益率(5-7%)。

- **World Liberty Financial**:自定义 Aave 实例与 DAO 分享 20% 的费用。

- **Fusaka 升级**:以太坊 2025 年 11 月的更新将费用降低 70%,使 Aave 受益。

- **V4 预览**:Hub-and-Spoke 统一流动性;用于自定义利率的风险**溢价**。

- **预测**:到 2026 年 TVL 将达到 1000 亿美元;专注于 RWA 和 AI 驱动的风险模型。

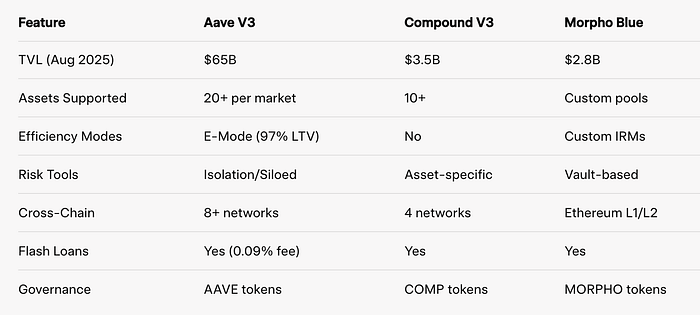

## 与其他协议的比较

Aave 在多链和风险工具方面表现出色;Compound 在简单性方面表现出色;Morpho 在自定义方面表现出色。

## 结论

Aave V3 以其高效、安全和灵活的设计树立了 DeFi 借贷的标准。E-Mode、隔离模式和虚拟会计等改进可实现更高的收益率(6-10% APY),同时最大限度地降低风险。托管合约简化了管理,使其对所有用户都可访问。随着 DeFi 增长到 3120 亿美元的 TVL,Aave 的创新(在 2025 年的集成和以太坊升级的支持下)使其能够继续保持领先地位。开发人员:在 Sepolia 上进行测试,彻底审计。LP:分散投资并监控 HF。借贷的未来是去中心化的、高效的和以用户为中心的——通过 Aave V3 拥抱它。

>- 原文链接: [medium.com/@ankitacode11...](https://medium.com/@ankitacode11/aave-v3-improved-lending-liquidity-and-risk-management-1faf6f8b8928)

>- 登链社区 AI 助手,为大家转译优秀英文文章,如有翻译不通的地方,还请包涵~- 《DeFi 进阶指南》电子书上线 (2026) 52 浏览

- BlockThreat 周报 - 2026年第1周 30 浏览

- 第22章:金融的未来 29 浏览

- 第18章:去中心化指数 83 浏览

- 第19章:预言机协议 80 浏览

- 第20章:数据索引与聚合 31 浏览

- 第21章:跨链协议与跨链桥 29 浏览

- 加密技术的下一步:稳定币、通证化、AI、隐私与互联网本身 90 浏览

- 2026年加密货币止损限价单须知 - CoW DAO 27 浏览

- 2026年你需要了解的加密货币追踪止损订单 - CoW DAO 24 浏览

- 第16章:去中心化收益聚合器 89 浏览

- 2026年关于加密货币显示订单你需要知道的 - CoW DAO 21 浏览